一体化压铸优势及增长趋势分析

新能源汽车高景气度拉动需求大增;一体化压铸在轻量化、降成本、提高集成度等方面优势明显,是已经成熟且需求即将爆发的技术路线。

一、一体化压铸简介

一体化压铸技术,是车身和底盘进一步高度集成的基础。一体化压铸是指通过大吨位压铸机,将多个单独、分散的铝合金零部件高度集成,再一次成型压铸为1-2个大型铝铸件,从而替代多个零部件先冲压再焊接在一起的方式。

二、一体化压铸优势

1、提升汽车轻量化水平

轻量化趋势不可阻挡,降本增效的需求进一步驱动汽车减重。对于新能源汽车,提升续航里程,降低电池成本是轻量化的主要贡献。新能源汽车电池过重、电耗较高,且能量密度低于传统的燃油汽车,影响续航里程,使得车企对其轻量化的需求更加迫切。因此,车身轻量化成为新能源汽车提升续航里程、提升耐久性和提高节能效率的必然途径。中国汽车工程协会还制定了针对汽车轻量化的直接目标要求。目前,汽车轻量化材料主要有两类: 一类是高强度材料,主要指高强度钢,即屈服强度在210~550MPa、抗拉强度在340~780MPa的钢; 一类是轻质材料: 主要包括铝合金、镁合金、塑料、复合材料等。当前汽车总重中钢铁占比高达55%,将其替换为轻量化材料是实现汽车减重的重要方向。

减重与性能方面:铝合金可实现较好减重效应:密度方面,铝合金密度约为2.7g/cm3,约为高强度钢的1/3,与镁合金相当,是碳纤维的1.8倍;减重潜力方面,铝合金弱于碳纤维和镁合金、大幅强于高强度钢。相比钢制件,铝合金的减重潜力为40%,镁合金为50%,碳纤维复合材料则达60%。制造工艺方面:铝合金工艺较为成熟、效率较高、成本适中。高强度钢在工艺方面的成本优势明显,制造工艺成熟;随着热冲压、压铸等新工艺技术的应用,铝合金板材应用体现出高生产效率,成型工艺成本适中;镁合金成型工艺成本较高,易氧化,主要用冷连接方式;碳纤维材料成型和连接工艺效率均较低,成本亦较高。

2、保证材料强度的同时降低成本

目前,汽车轻量化材料主要有两类: 一类是高强度材料,主要指高强度钢,即屈服强度在210~550MPa、抗拉强度在340~780MPa的钢; 一类是轻质材料: 主要包括铝合金、镁合金、塑料、复合材料等。当前汽车总重中钢铁占比高达55%,将其替换为轻量化材料是实现汽车减重的重要方向。

铝合金价格仅高于高强度钢,远低于碳纤维复合材料,约为镁合金的1/2。一方面,一体化压铸大幅降低了生产线成本。在原有的有生产技术成本(冲压、焊装、涂装、总装)框架下,传统生产70个零部件,每个零部件均需布置机器和模具,以及生产线周边的机器臂、传输线、夹具等;而一体化压铸成型仅需一台大型压铸机和一套模具,工艺流程简化过后其它耗材和设备的减少、机加工简化、物料运输、压铸成本都更小;且省去了热处理设备和过程、省去了塑型设备[修复热处理后的变形]和过程、省去了钝化设备和过程、省去了结构胶等,综合经济性能更好。另外,一台大型压铸机占地面积仅100平方米,根据埃隆-马斯克的表示,采用大型压铸机后,工厂占地面积减少了30%。另一方面,一体化压铸大幅降低了人力成本。国内主流汽车工厂一个焊装工厂大概配套200-300名生产线工人,采用一体压铸技术后,所需的技术工人也将大幅减少。据特斯拉在2020年电池日发布会上表示,modelY后底板一体化压铸工艺较原方案降低了40%制造成本。

3、简化制造工艺,提升集成效率

传统车身的制造工艺主要分为冲压-焊装-涂装-总装四大环节。主车厂采购由全国各供应商通过冲压、压铸制造的多个结构件,将之组装连接(包括焊接、铆接、涂胶等)在一起,形成汽车的白车身总成(BIW)。一体化压铸通过大吨位压铸机,将多个单独、分散的铝合金零部件高度集成,再一次成型压铸为1-2个大型铝铸件,从而替代多个零部件先冲压再焊接在一起的传统方式。

三、市场空间、增长趋势

1、中国市场2025年规模预计高达400亿元

考虑到一体化压铸的技术、资金门槛较高,认为该市场将首先在新能源乘用车中逐步推广。随着一体化压铸优势逐步凸显与技术的推广,认为一方面汽车用压铸铝数将不断增加,同时,随着一体化压铸工艺渗透率的提升,单车一体化压铸件的价值量也会逐步提升。量价齐飞的逻辑支撑一体化压铸市场空间迅速扩大。根据国内新能源乘用车、单车用铝量、压铸铝占汽车用铝比例数据先推算出国内新能源压铸用铝量计算显示2025年新能源汽车铝压铸市场规模达1259.91亿元。

新能源乘用车产量:根据中汽协数据,2021年全年销售333.4万辆新能源汽车,根据政策、技术突破及消费热情高涨等因素,预计后续新能源汽车渗透率将持续提升,新能源汽车销量维持高增态势。

单车用铝量:参考CM GROUP的预测数据,2025年单车用铝量达226.8kg,2020-2025年CAGR为5.69%。

单车用铝中压铸件比例:根据《压铸周刊》数据,车用铝合金工艺有压铸、挤压、轧制、锻造,其中铝压铸工艺占大多数,2021年达77%,认为2021-2025这一比例将保持平稳。

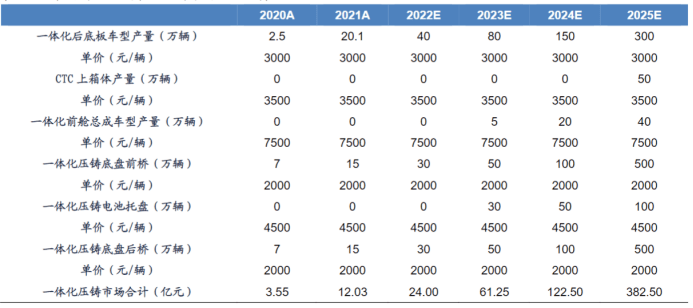

一体化压铸工艺采用率:通过对后续车厂对车身及底盘一体化压铸的进度推算,到2025年一体化压住市场规模有望高达400亿元。

一体化后底板:2022年随着ModelY 的继续放量引领,小鹏蔚来理想零跑等新势力车的相关高端车型率先跟进,后续其它自主及品牌跟进。据各家新势力车新年推出的新车型与一体化压铸的公布进展来看,2022年仍以特斯拉modelY为主导,部分新势力车企2022年下半年开始放量,预计2023年可实现较快突破。CTC上箱体:预计2025年随着宁德时代和特斯拉CTC的广泛应用开始上量。一体化前舱总成:由于该部件更大所需压铸机吨位更高,目前仍在研发和试验之中,预计23年试验量产,24年正式投放量产车型。底盘前桥与后桥:当前已有分区模块化三合一五合一试验,后续随着集成程度的进一步拓展,结合2025年CTC和滑板底盘的应用全系放量电池托盘:电池托盘的长度更长,需要更大吨位压铸机试验,预计进度略晚于后底板。预计2022年底1.2万吨压铸机布局完善后2023年方能试产。

2、第三方压铸厂商面临重大机遇

(1)底盘制造方面,一体化压铸企业作为基础供应商不可或缺。无论是电池厂还是滑板底盘公司亦或是主机厂自行开发滑板底盘平台,其均需要一体化压铸企业供应模块化及一体化压铸件作为制造基础。

(2)车身制造方面,第三方供应链条与市场前景可期短期看:新势力企业由于制造业基础较弱且规模效应尚不明显,因此通过携手第三方压铸厂形成规模效应实现提效降成本为最优解。特斯拉由于自身工艺先行短期一体化压铸仍由自身突破开发。中期看:随着更多的车企开始布局轻量一体化时,外溢订单将不断增加。长期看:当一体化压铸已经成为行业普适现象,主机厂从提升效益的角度上,将重新开发更进一步的升级设计,具体车身生产从工业生产的效益最大化角度考虑,有望进行第三方统筹。

(3)第三方压铸在技术与成本两端更具优势从技术角度看,主机厂自行一体化压铸生产面临挑战。

一体化压铸仍处于发展初期,需兼具功能性与工艺性,各个环节都要有长期的技术经验积累。除特斯拉作为先行者已自主掌握该技术外,大多数主机厂相比第三方压铸厂,在研发人员和技术储备上都不占优势,难以从传统成熟的技术中脱离开来,实现一体化压铸具有一定难度。从成本角度看,主机厂是否选择自行一体化压铸的一个重要因素是汽车销售量。由于主机厂自行压铸只能配套本厂的车型产品,无法兼顾产量和运营成本,而压铸设备、厂房搭建均为重资产投入,一旦产销量无法兼顾,则单台产值将不达预期,自建车间进行一体化压铸的成本就很高。与之相比,第三方压铸厂可以实现模具更换适用于不同车型产品的生产,从而提升设备利用率,降低边际生产成本,所以生产数量较少时,一体化压铸的成本一般也比主机厂更低。因此,认为在一体化压铸市场迅猛增长的市场背景下,第三方压铸厂商将迎来重要发展机遇。

四、一体化压铸格局

1、特斯拉率先落地,其他主机厂跟进布局

特斯拉已将一体化压铸技术作为标准工艺进行布局。特斯拉在加州弗里蒙特、中国上海、德国柏林、美国得州分别设立工厂,同时拥有14台一体化压铸设备。

其他主机厂跟进布局一体化压铸技术。继特斯拉之后,蔚来、小鹏、高合、小康赛力斯等新势力以及长安汽车、大众、沃尔沃等传统车企均开始跟进布局和规划应用一体化压铸技术。

特斯拉提早布局铝合金材料技术:在 2015 年 12 月,特斯拉就聘请了铝合金专家查尔斯·柯伊曼,令其负责特斯拉的材料工程团队。特斯拉研发的铝合金材料是独家配方,具有强度高、导电性强的特点,因此稳定性优异。由独家合金材料压铸而成的后底板总成不需要再进行热处理,可直接进入下一工序,制造时间由传统工艺的 1-2 小时缩减至 3-5 分钟,极大的节省了所需的生产时间,且能够在厂内直接供货。这一新型铝合金材料是特斯拉的独家专利,保证了特斯拉在一体压铸应用上的技术壁垒。

特斯拉计划用 3 个大型压铸件拼接成整个下车体总成,替换掉原来的 370 个零件。最终可以实现汽车总重量降低 10%,续航里程增加 14%。

2021年,特斯拉交付93.6万辆,同比增长87.4%;随着柏林工厂、奥斯汀工厂相继投产,预计2022-2024年分别交付160万辆

、220万辆

、320万辆2022-2024年CAGR高达50.6%

蔚来:ET5车身后底板采用一体化压铸工艺,使重量降低30%、后备箱空间增加11L、整车抗扭刚度达到34000N·m/deg。蔚来采用供应商模式,引入了文灿股份和重庆美利信两家供应商。

小鹏:两种模式同时布局一体化压铸,肇庆工厂与广东鸿图合作,6800T超大型一体化铝合金压铸结构件已于2022年1月试制成功

,重量约100Kg,铸件尺寸约为1700x1500X700mm

武汉工厂则自建压铸车间,引入12000T巨型压铸设备。

华人运通:与拓普集团合作开发的7200T一体化超大压铸后舱已于2022年2月下线,实现了15%~20%的减重效果,预计将在高合后续车型上量产。

沃尔沃:公司是传统燃油车企中较早布局一体化压铸的,其在2022年2月宣布将在瑞典Torslanda工厂引入8000T大型压铸设备

2025年起

公司未来几代E型车的车身下体结构将在该工厂采用压铸工艺生产。

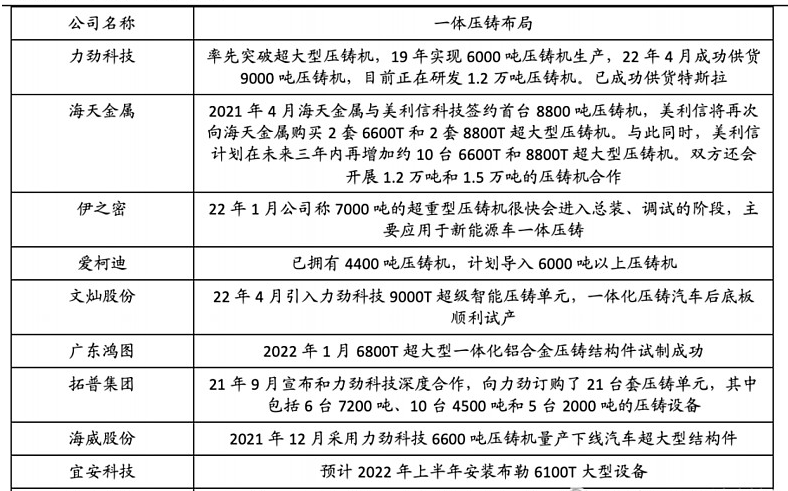

2、压铸厂行业布局情况,整体上竞争格局分散,头部企业依靠资金优势和客户优势有希望保持快速增长

压铸行业是充分竞争的行业。根据全球权威咨询机构 Research And Markets 的统计,2019 年全球铝合金高压铸造的市场空间约为 413 亿美元,预计 2024 年有望增长至 597 亿元,5 年 CAGR为 7.7%。当前全球汽车高压铸铝零部件行业格局较为分散,主要系高压铸铝零部件品类繁多,供应链层级较多,且有较强的本地配套需求。发达国家的企业由于在装备和技术水平上的领先优势,一般以生产汽车、航空等高质量和高附加值的压铸件为主,在技术与生产规模上领先于国内大多数汽车压铸件生产企业。

国内汽车压铸件生产规模较大的企业主要有两类,一类是汽车领域企业的配套企业,从属于下游行业的集团公司;另一类是独立的汽车精密压铸件生产企业,专门从事汽车精密压铸件的生产,与下游客户建立了较为稳定的长期合作关系。但目前国内大部分铝合金汽车压铸件企业设备水平较低,价格竞争激烈。只有少数规模较大的压铸企业拥有较先进的设备与技术能力,能够生产对力学性能、精密度及质量要求很高的大型铝合金汽车压铸件。

文灿股份在车身结构件具有先发优势,爱柯迪在通用中小件实力较强,嵘泰股份转向器壳体市占率较高。

客户:文灿股份、旭升股份、广东鸿图以整车为主,爱柯迪、泉峰汽车、嵘泰股份以Tier1为主;旭升股份以特斯拉等新能源客户为主,文灿股份快速导入特斯拉、蔚来、理想、小鹏等新势力。

典型头部第三方压铸企业文灿股份主要战略为上重资产、大型压铸机,以满足深度绑定的整车厂的快速扩张需求。

一体化压铸行业主要公司布局进展:

结语:

一体化压铸在提高汽车结构件强度和生产效率、降低生产成本和车身重量上具有明显优势,是汽车结构件生产技术的必由之路。

国内外整车厂一体化压铸技术应用带动行业快速发展,国内厂商以第三方压铸为主,给国内三方压铸厂商带来巨大机遇。

汽车资料

49页某车型襄阳试验场载荷谱采集报告

2022-03-30

捷豹电动车IPACE电池包3D模型数据

2022-06-15

汽车常用金属材料疲劳SN曲线

2022-03-07

底盘零件可靠性设计开发流程

2021-01-07

85页汽车人机工程设计标准

2021-01-02

某车型定远试验场道路载荷谱采集报告

2020-12-29

ansys橡胶、密封流体渗透压力培训视频

2020-12-26

330页汽车NVH性能设计指南

2020-11-10

新能源车106项试验规范

2020-10-14

车身疲劳CAE分析模型

2020-12-08

声明: 本文由入驻搜狐公众平台的作者撰写,除搜狐官方账号外,观点仅代表作者本人,不代表搜狐立场。

回首页看更多汽车资讯

大白兔

0大白兔 小子

0